안녕하세요. 당신의 절세 및 투자 파트너 체인지 마이라이프입니다. 😊

**연금저축 vs IRP 비교**는 직장인과 자영업자 모두에게 가장 중요한 재테크 숙제입니다. 두 상품 모두 연말정산 시 **세액공제**라는 막대한 혜택을 제공하지만, 투자 가능 상품, 납입 한도, 중도 인출 제약 등 세부적인 차이가 큽니다. 자신의 소득 수준과 투자 성향에 따라 둘 중 하나를 선택하거나, 혹은 **황금 비율로 조합**하는 전략이 필요합니다.

오늘은 **2026년 세액공제 최대 금액** 기준을 중심으로, **연금저축 vs IRP 비교** 분석을 통해 각 상품의 장단점을 명확히 파악하고 **수익률을 극대화**할 수 있는 현명한 선택 기준을 제시해 드리겠습니다.

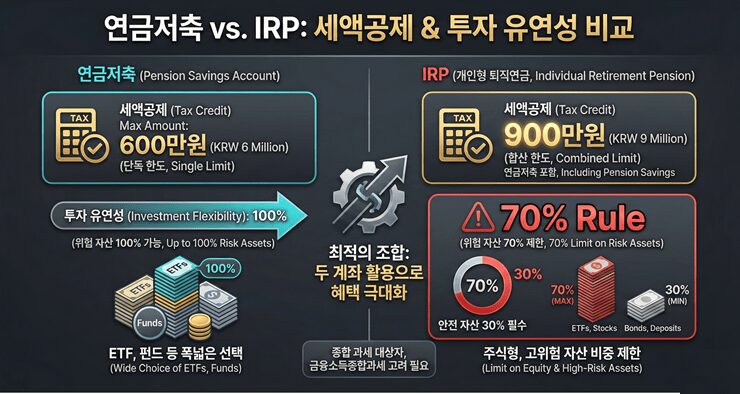

(연금저축계좌와 IRP의 세액공제 한도, 투자 자산 범위, 중도 인출 조건 등을 비교한 도표)

페이지 콘텐츠

Toggle2026년 연금저축 vs IRP 비교: 세액공제 최대 금액 핵심 정리 💰

**연금저축 vs IRP 비교**의 가장 큰 매력은 바로 **연 900만원(총 급여 1.2억 초과 시 750만원)**까지 세액공제 혜택을 누릴 수 있다는 점입니다. 이 한도를 채우는 것이 절세의 기본입니다.

**1. 2026년 세액공제 최대 한도 (합산 기준)**

- **총 납입 한도:** 연간 **1,800만원**까지 납입 가능 (세액공제와 별개).

- **세액공제 한도:** **연금저축** 계좌는 연 600만원(총 급여 1.2억 초과 시 500만원)까지 단독으로 공제됩니다.

- **IRP 합산 최대 공제액:** IRP를 포함하여 두 계좌를 합산했을 때 **최대 900만원**까지 공제 가능합니다. (총 급여 1.2억 초과 시 750만원)

**2. 연금저축 vs IRP 비교: 핵심 차이점**

| 구분 | 연금저축계좌 | IRP (개인형 퇴직연금) |

|---|---|---|

| 투자 상품 범위 | **ETF, 펀드, ELS 등** (자유로움) | **위험자산 70% 제한** (ETF, 펀드 포함) |

| 중도 인출 | **가능** (전액 해지 없이 세금 추징 후 인출) | **원칙적 불가능** (법정 사유 외 인출 불가) |

| 가입 대상 | **제한 없음** (누구나 가능) | **소득 있는 자** (퇴직금 수령자 필수) |

자유로운 공격적 투자를 원한다면 **연금저축**, 강력한 강제성과 보수적인 투자 규율(안전자산 30% 의무)을 원한다면 **IRP**가 적합합니다. **2026년 세액공제 최대 금액**을 위해 두 계좌 모두 활용하는 **”900만원 채우기”** 전략이 가장 유리합니다.

(IRP와 연금저축의 세액공제 금액 차이 및 수익률 극대화 포트폴리오 전략을 보여주는 인포그래픽)

수익률 극대화 전략: 연금저축 vs IRP 포트폴리오 구성 원칙 📈

**연금저축 vs IRP 비교**에서 세액공제만큼 중요한 것은 **수익률**입니다. 두 계좌의 투자 제한 차이를 활용하여 전체 연금 자산의 수익률을 극대화하는 전략이 필요합니다.

**1. 연금저축 계좌 (공격적 성장 포트폴리오)**

연금저축은 위험자산 투자에 제한이 없으므로, **총수익률(Total Return)**을 목표로 하는 **성장형 ETF**에 집중해야 합니다.

- **주력 상품:** S&P 500, 나스닥 100, 반도체/AI 등 **테마형 성장 ETF (TR형)**.

- **비중:** 주식형 ETF 비중을 **80~100%**로 공격적으로 설정하여 장기 복리 효과를 극대화합니다.

**2. IRP 계좌 (안정적 방어 포트폴리오)**

IRP는 위험자산 투자 비중이 70%로 제한되므로, 나머지 30%는 반드시 **안전자산**으로 채워야 합니다. 이 강제성이 포트폴리오의 안정성을 높여줍니다.

- **위험자산 (70%):** 주식형 ETF (연금저축과 동일한 성장형 ETF 선호).

- **안전자산 (30%):** 장기 국고채 ETF, 머니마켓 ETF(MMF), 정기예금 등. 이를 통해 시장 하락 시에도 30% 자산은 방어할 수 있습니다. **(2026 ETF 시작 가이드: 초보가 가장 먼저 알아야 할 ‘단 하나의 규칙’)**

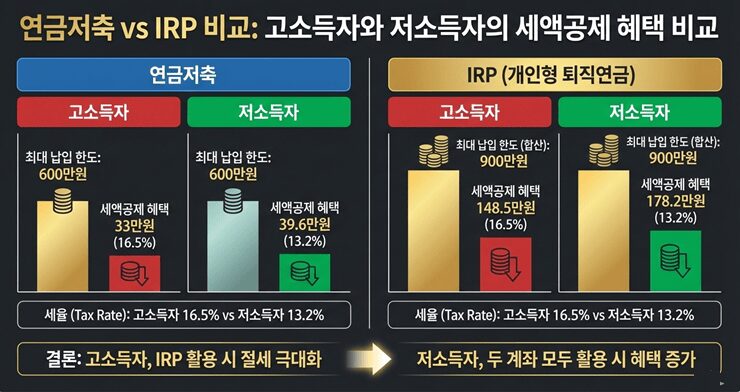

**3. 세액공제 최적화 전략 (고소득자 vs 일반)**

세액공제율이 높은 고소득자일수록 두 계좌를 최대한 활용하여 세금 환급액을 늘려야 합니다.

- **총 급여 5,500만원 이하:** 세액공제율 16.5% 적용. 연금저축 600만원, IRP 300만원을 채워 **900만원 납입** 시 최대 148만 5천원 환급.

- **총 급여 1.2억 초과:** 세액공제율 13.2% 적용. 공제 한도가 750만원으로 축소되므로, 연금저축 500만원, IRP 250만원을 채워 **750만원 납입**을 목표로 합니다.

연금저축 vs IRP 비교: 현명한 선택을 위한 3가지 질문 ❓

**연금저축 vs IRP 비교** 시, 다음 세 가지 질문을 스스로에게 던져보세요.

**1. 자금의 유동성이 중요한가요? (중도 인출)**

급하게 자금이 필요할 가능성이 있다면, **중도 인출이 비교적 자유로운 연금저축**부터 채우는 것이 유리합니다. IRP는 법정 사유(파산, 재난, 주택 구입 등) 외에는 인출이 불가능하여, 자금 유동성이 사실상 ‘제로’에 가깝습니다.

**2. 공격적 투자를 선호하나요? (위험자산 비중)**

자산 증식기에 있거나 높은 수익률을 추구한다면 **연금저축**에 주식형 ETF를 100% 채울 수 있습니다. 반면, IRP의 **안전자산 30% 의무 규정**은 강제적으로 포트폴리오를 분산시키는 역할을 하므로, 투자에 대한 규율이 부족한 초보자에게는 IRP가 더 안전한 선택일 수 있습니다.

**3. 퇴직금 관리가 필요한가요?**

IRP는 퇴직금을 담는 유일한 계좌입니다. 직장을 옮기거나 퇴직금을 받을 때 IRP 계좌가 없다면 퇴직소득세가 바로 징수됩니다. 따라서 퇴직금을 받을 예정이 있는 직장인이라면 **IRP 개설은 선택이 아닌 필수**이며, 연금 수령 시 세금 혜택을 극대화할 수 있습니다. **(IRP 절세 효과 2배 만드는 2026 투자 조합 공개)**

마무리: 핵심 선택 가이드 📝

**연금저축 vs IRP 비교**의 결론은, **세액공제 최대 금액(900만원)**을 채우기 위해 두 계좌를 모두 활용하는 것이 가장 현명합니다. 자금의 성격과 리스크 성향에 따라 비중을 조절하세요.

- **유동성/공격적 투자 선호:** **연금저축** 600만원 + IRP 300만원

- **퇴직금/안정적 투자 선호:** **IRP** 500만원 + 연금저축 400만원 (IRP에 퇴직금 합산 시)

연금 계좌는 장기 복리 투자와 세금 이연 혜택을 극대화하는 최고의 도구입니다. 지금 바로 자신의 투자 목적을 점검하고 2026년 세액공제 한도를 채우세요. 더 자세한 연금 플랜은 **Fidelity 퇴직 연금 플랜 자료**를 참고하세요.

궁금한 점은 언제든 댓글로 물어봐주세요~ 😊

💡

핵심 요약: 연금저축 vs IRP 비교

연금저축 + IRP 합산 900만원 (총급여 1.2억 초과 시 750만원)

위험자산 100% 투자 가능, 중도 인출 비교적 자유로움. (공격적 투자에 유리)

🛡️ IRP 특징

연금저축에 성장형 ETF(S&P 500, 나스닥 100)를, IRP에는 국고채 등 안전자산 30%를 반드시 포트폴리오에 포함하여 안정성을 확보해야 합니다.