안녕하세요. 당신의 인사이트 파트너 체인지 마이라이프입니다. 😊

노후 대비는 선택이 아닌 필수가 된 시대입니다. 특히 연금저축펀드나 IRP(개인형 퇴직연금) 같은 세제 혜택 계좌를 활용할 때, 어떤 상품에 투자하느냐가 최종 노후 자산의 크기를 결정합니다. 연금 계좌의 장기적인 수익률과 안정성을 동시에 잡을 수 있는 최고의 대안은 바로 **연금ETF 추천** 상품에 있습니다.

오늘은 2026년 이후 장기 투자 환경에 최적화된 **연금 ETF 추천 3종**을 선별하여 심층 비교 분석합니다. 단순한 테마형 ETF가 아닌, **수익률, 안정성, 운용 보수** 세 가지 핵심 기준을 충족하는 ETF 조합 전략과 함께, 연금 자산의 복리 효과를 극대화하는 투자 가이드를 디테일하게 제시해 드리겠습니다.

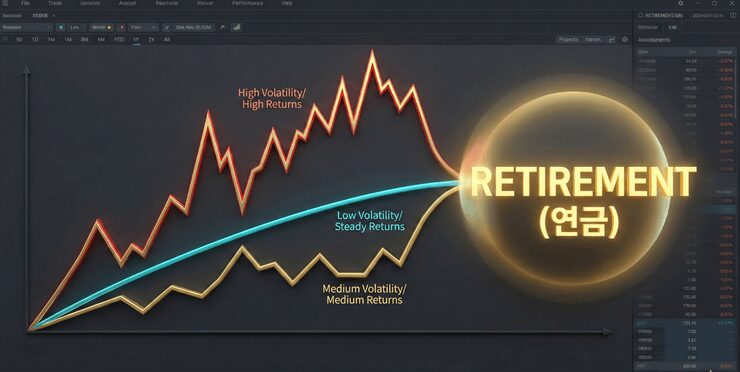

(연금ETF 3종을 활용한 장기 투자 포트폴리오와 복리 효과를 시각화한 이미지)

페이지 콘텐츠

Toggle연금ETF 추천 핵심: 장기 투자에 필요한 3가지 유형과 TR형의 마법 💰

장기 연금 투자는 단기적인 ‘대박’을 쫓기보다, **복리 효과**와 **위험 분산**에 집중해야 합니다. 다음은 노후 자산의 뼈대를 만드는 데 필수적인 **연금ETF 추천 3가지 유형**입니다.

**1. 시장 대표 지수 추종 ETF (Growth Core)**

- **역할:** 연금 자산의 **수익률 핵심(Core)**을 담당합니다. S&P 500, 나스닥 100, KOSPI 200 등 장기적으로 우상향하는 시장 전체에 분산 투자합니다.

- **장점:** 가장 낮은 운용 보수(0.1% 내외)로 시장 성장률을 따라가며, 장기 복리 효과를 극대화합니다.

**2. 자산 배분형 ETF (All-Weather Stability)**

주식과 채권, 원자재 등 여러 자산을 하나의 ETF에 담아 **자동으로 리밸런싱**해주는 상품입니다. 이는 TDF(Target Date Fund)형 ETF나 ‘올웨더’ 전략을 추종하는 ETF가 여기에 속합니다.

- **역할:** 투자자가 시장 상황에 신경 쓰지 않고도 **안정성(Stability)**을 확보할 수 있도록 돕습니다. 시장 변동성이 클 때 손실 방어력이 뛰어납니다. 다만, 운용 보수가 높은 편이며, 시장 급등기에는 일반 지수 추종 ETF보다 수익률이 낮을 수 있다는 단점이 있습니다.

**3. 고배당/분배금 재투자 ETF (Cash Flow & Tax Efficiency)**

배당금을 지급하는 상품에 투자하며, 특히 배당금을 자동으로 재투자하는 **TR(Total Return)형 ETF**가 **연금ETF 추천**으로 인기가 높습니다.

- **TR형의 마법 (세금 복리):** 일반 계좌에서 100만원의 배당을 받으면 15만 4천원을 세금으로 떼지만, 연금 계좌의 TR형 ETF는 세금 없이 100만원 전액을 재투자합니다. 30년간 이 차이가 복리로 쌓이면 엄청난 노후 자산 차이를 만듭니다.

- **절세 효과:** 연금 계좌의 **세액공제 혜택**과 더불어, 이 TR형 ETF를 활용하면 연금 자산에 대한 **IRP 절세 효과**를 2배로 누릴 수 있습니다. **(IRP 절세 효과 2배 만드는 2026 투자 조합 공개)**

IRP는 연금저축펀드 대비 세액공제 한도가 더 크지만(최대 900만원), 위험 자산(주식형 ETF) 편입 비율이 70%로 제한됩니다. **연금ETF 추천** 상품을 고를 때 이 제한을 염두에 두어야 합니다.

(연금 ETF 3종(성장, 배분, 배당)의 장기 수익률 및 변동성 비교 차트)

2026 연금ETF 추천 3종 상세 비교: 수익률 vs 안정성 및 출구 전략 📈

다음은 각 유형을 대표하는 **연금ETF 추천** 상품(예시)의 장기적인 특징을 비교 분석한 표입니다. (실제 ETF 명칭은 운용사 정책에 따라 다를 수 있습니다.)

**연금ETF 추천 3종 상세 비교표 (모바일 스크롤 지원)**

| 구분 | 1. 시장 대표 지수 (예: S&P 500 TR) | 2. 자산 배분형 (예: TDF/올웨더) | 3. 고배당 TR형 (예: 배당+성장 TR) |

|---|---|---|---|

| 장기 수익률 기대치 | **가장 높음** (시장 성장률 그대로) | 중간 (주식 수익률보다 낮음) | 중상 (배당 재투자로 안정적 성장) |

| 변동성 (안정성) | 높음 (주식시장 그대로 반영) | **가장 낮음** (채권 등 방어 자산 포함) | 중간 (현금 흐름 안정성 높음) |

| 운용 보수 | 최저 (0.1% 내외) | 가장 높음 (0.5% 내외, 전문가 운용) | 낮음 (0.2~0.3% 내외) |

**최적의 연금 포트폴리오 전략 (Core & Satellite)**

전문가들이 추천하는 최적의 연금 투자 조합은 **’Core & Satellite(핵심과 위성)’** 전략입니다.

- **Core (핵심):** 자산의 **70% 이상**을 **시장 대표 지수 추종 ETF** (1번 유형)에 투자합니다. 이는 장기적인 복리 성장의 기반을 다집니다.

- **Satellite (위성):** 자산의 **30% 이하**를 **배당 TR형 ETF** (3번 유형)나 **테마형 ETF** (예: AI 반도체 ETF)에 투자하여 초과 수익을 추구합니다. **(AI 반도체 ETF 비교 분석: SOXX·SMH·AIQ 장단점)**

- **ISA 연계 출구 전략:** ISA 계좌 만기 자금을 연금 계좌로 이전하는 전략을 활용하면 **ISA 비과세** 혜택까지 활용하여 연금 자산을 빠르게 키울 수 있습니다. **(ISA 비과세 혜택, ‘세금 복사’되는 이유? 2026 비과세 혜택 완벽 정리)**

**TR형 ETF의 세금 복리 효과 (전문성 보강)**

**TR형(Total Return) ETF**가 연금 투자에서 강력한 이유는 **15.4%의 배당세**를 당장 내지 않고 재투자하여 복리 효과를 극대화하기 때문입니다.

**예시:** 연 3% 배당률을 가진 ETF에 1,000만원 투자 시, 일반 계좌에서는 15.4%를 제외한 금액이 재투자되지만, TR형 ETF는 세금 없이 30만원 전액이 재투자됩니다. 20년 후 이 작은 세금 차이가 연금 자산에 수백만 원의 차이를 만들며, 이것이 바로 **연금ETF 추천** 시 TR형을 강조하는 이유입니다.

**자산 배분형 ETF (TDF)의 현명한 선택**

자산 배분형 ETF 중 TDF는 은퇴 목표 시점(Target Date)에 맞춰 주식과 채권 비중을 자동으로 조절해 주는 상품입니다. **노후 자산 관리에 신경 쓸 시간이 없는 직장인이나 투자 초보자**에게는 매우 유용하지만, 운용 보수가 높다는 단점이 있습니다. 운용 보수를 상쇄할 만큼 장기적인 수익률이 나오는지 반드시 확인해야 합니다.

마무리: 핵심 내용 요약 📝

**연금ETF 추천**은 장기 수익률 극대화를 위해 **시장 대표 지수 ETF**를 핵심(Core)으로, **배당 TR형 ETF**를 위성(Satellite)으로 조합하는 전략이 가장 효과적입니다.

**IRP/연금저축** 계좌의 세제 혜택(세액공제, 과세 이연)을 활용하여 **연금ETF 추천** 상품에 투자하는 것이 노후 자산을 가장 안전하고 빠르게 불리는 정석입니다. 투자 전 반드시 운용 보수를 확인하세요. 더 자세한 ETF 비교 분석은 **Investopedia ETF 비교 자료**를 참고하세요.

궁금한 점은 언제든 댓글로 물어봐주세요~ 😊

💡

핵심 요약: 연금ETF 추천

시장 대표 지수, 자산 배분형, 고배당 TR형.

Core (시장 지수) 70% + Satellite (배당/테마) 30% 이하 조합.

🧮 절세 효과 극대화

IRP는 위험자산 편입 비율 70% 제한이 있으므로 안전자산(채권, 예금) 30%를 반드시 확보해야 합니다.