안녕하세요. 당신의 인사이트 파트너 체인지 마이라이프입니다. 😊

ETF(Exchange Traded Fund)는 분산 투자와 낮은 수수료 덕분에 초보자에게 가장 추천되는 투자 수단입니다. 하지만 이 ‘쉬운 투자’라는 인식 때문에, 초보 투자자들이 **치명적인 실수**를 저질러 큰 손실을 보는 경우가 비일비재합니다. 단순한 ETF 상품의 선택보다 **’무엇을 하지 말아야 하는지’**를 아는 것이 성공의 지름길입니다.

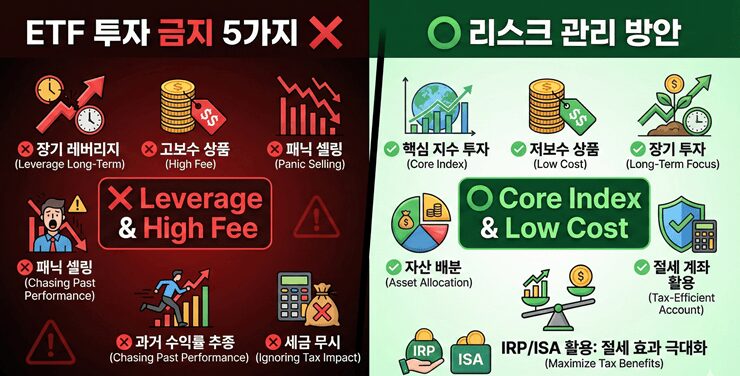

오늘은 **2026 ETF 투자 금지** 리스트를 공개하고, 초보 투자자가 가장 많이 저지르는 **5가지 치명적인 실수**를 구체적인 사례와 함께 분석합니다. 이 5가지 금지 사항만 지켜도, 당신의 포트폴리오 안정성은 최소 2배 이상 향상될 것입니다.

(초보 투자자가 피해야 할 5가지 치명적인 ETF 투자 실수를 경고하는 이미지)

페이지 콘텐츠

Toggle❌ 2026 ETF 투자 금지 5가지 (초보자의 치명적인 실수) ❌

**2026 ETF 투자 금지** 목록은 단기 수익을 쫓는 심리와 무지에서 비롯됩니다. 아래 5가지만 피해도 당신은 이미 상위 30%의 투자 원칙을 갖게 됩니다.

**금지 1: 레버리지/인버스 ETF를 장기 투자하는 행위**

- **치명적인 이유:** 레버리지와 인버스 상품은 **일간 수익률의 2배**를 추종하도록 설계되어 있습니다. 이 상품들은 장기간 보유 시 발생하는 **복리 손실(Volatility Drag)** 문제 때문에, 지수가 횡보하거나 완만하게 상승/하락해도 원금 손실이 발생할 수 있습니다.

- **전문가 조언:** 레버리지/인버스 ETF는 숙련된 투자자의 **단기적인 헤지(Hedge)** 수단이지, 초보자의 장기 자산 증식 수단이 절대 아닙니다.

**금지 2: 운용 보수(수수료) 1% 이상의 ETF를 Core로 삼는 행위**

- **치명적인 이유:** 운용 보수는 수익률과 관계없이 매년 자산에서 빠져나가는 비용입니다. 1%와 0.1%의 차이는 10년, 20년 복리 기간이 쌓일수록 기하급수적으로 벌어집니다. **장기 투자의 성공은 낮은 비용에서 시작**됩니다.

- **대안:** S&P 500, 나스닥 100 등 시장 대표 지수 ETF는 운용 보수가 0.07% 내외로 매우 저렴합니다. 테마형 ETF는 일반적으로 운용 보수가 높습니다.

**금지 3: ‘묻지 마’ 테마 ETF에 자산의 50% 이상을 투자하는 행위**

- **치명적인 이유:** 특정 테마(예: 메타버스, 클라우드, 2차전지) ETF는 고수익을 약속하지만, 시장 사이클에 따라 변동성이 매우 큽니다. 초보자는 고점에 진입하여 하락을 버티지 못하고 손절하기 쉽습니다.

- **대안:** **Core & Satellite 전략**을 활용하세요. 자산의 **70% 이상은 시장 대표 지수**에, **30% 이하**만 고수익 테마형 ETF에 배치하여 리스크를 통제해야 합니다. **(2026 ETF 시작 가이드: 초보가 가장 먼저 알아야 할 ‘단 하나의 규칙’)**

**금지 4: 세금 혜택을 제공하는 ‘절세 계좌’를 방치하는 행위**

- **치명적인 이유:** 일반 주식 계좌에서 ETF를 운용하면 매매차익에 대한 세금, 배당금에 대한 세금을 모두 즉시 납부해야 합니다. 이 세금을 재투자하지 못하면 복리 효과가 현저히 감소합니다.

- **대안:** IRP, 연금저축, ISA 같은 계좌를 적극적으로 활용하세요. 특히 **IRP와 연금저축**은 세액공제와 더불어 **배당금 및 매매차익의 과세 이연** 혜택을 제공하여, **세금까지 복리에 합류**시키는 마법을 경험할 수 있습니다. **(IRP 절세 효과 2배 만드는 2026 투자 조합 공개)**

**금지 5: ‘단타 매매’를 하거나 시장 타이밍을 예측하는 행위**

- **치명적인 이유:** ‘지금이 저점일까?’를 고민하며 매수 시점을 재는 행위는 심리적 압박감을 높이고, 결국 최적의 진입 시기를 놓치게 만듭니다. 수십 년간의 금융 데이터는 **시장을 예측하는 것은 불가능하다**는 것을 증명합니다.

- **대안:** **적립식 분할 매수(DCA)** 전략만이 초보자에게 안정성을 제공합니다. 매월 정해진 날짜에 일정 금액을 꾸준히 매수하여, 평균 단가를 낮추는 **시간 분산** 효과를 누려야 합니다.

* **자산의 70%**는 S&P 500, 나스닥 100 같은 **Core 지수**에 투자한다.

* **TR(Total Return)형 ETF**를 **연금 계좌**에서 운용하여 복리를 극대화한다.

* 운용 보수 **0.1% 이하** 상품을 찾는다.

(초보 투자자가 반드시 피해야 할 레버리지/테마형 ETF 리스크를 경고하는 인포그래픽)

금지 사항을 피하고 장기 성공을 거두는 3가지 대안 전략 ✅

**2026 ETF 투자 금지** 실수를 피했다면, 이제는 안정적인 수익을 창출하는 대안 전략을 구축해야 합니다. 핵심은 **안정성**과 **세금 효율성**입니다.

**대안 1: ‘배당 성장’ ETF로 SCHD의 안정성을 확보**

높은 배당률을 쫓는 고배당 ETF 대신, **매년 배당금을 꾸준히 늘려주는** 기업에 투자하는 배당 성장 ETF(예: SCHD, VIG, DGRO)를 활용해야 합니다.

- **장점:** 주가 상승과 배당금 증가라는 두 가지 성장 동력을 동시에 확보하여, 인플레이션에 대응하면서 안정적인 현금 흐름을 창출할 수 있습니다. **(2026 배당 성장 ETF 추천: SCHD 대체 가능한 후보 3종)**

**대안 2: IRP/연금저축에서 ‘TR형’ ETF만 선택**

연금 계좌에서 국내 상장된 해외 지수 추종 ETF를 고를 때, 반드시 **TR(Total Return)**이 붙은 상품을 선택해야 합니다.

- **TR형의 마법:** TR형은 ETF가 받는 배당금을 현금으로 지급하지 않고 자동으로 펀드 내에 재투자합니다. 연금 계좌의 과세 이연 혜택 덕분에, 세금 없이 배당금이 원금처럼 재투자되어 복리 효과를 압도적으로 높입니다.

**대안 3: 환노출(H)과 환헤지(Hedge)의 이해**

해외 ETF에 투자할 때, 환율 변동의 위험을 감수할지(환노출) 아니면 막을지(환헤지) 결정해야 합니다.

- **장기 투자는 환노출:** 전문가들은 보통 미국과 같은 강대국 자산에 장기 투자할 경우, **환노출(H)** 상품을 선택하여 환차익의 기회까지 노리는 것을 추천합니다. 다만, 단기 변동성이 커질 수 있습니다.

마무리: 핵심 내용 요약 📝

**2026 ETF 투자 금지**의 핵심은 **’고위험 단기/테마성 상품 금지’**와 **’비효율적인 일반 계좌 사용 금지’**입니다. 초보자는 반드시 시장 대표 지수 Core에 절세 계좌를 조합하는 단단한 원칙을 세워야 합니다.

레버리지나 인버스 같은 복잡한 상품 대신, 낮은 운용 보수의 TR형 ETF를 IRP/연금저축에서 꾸준히 매수하는 것이 초보자가 성공할 수 있는 유일하고 안전한 길입니다. 더 자세한 ETF 운용 전략은 **Investopedia ETF 비교 자료**를 참고하세요.

궁금한 점은 언제든 댓글로 물어봐주세요~ 😊 편안한 밤 되세요!

💡

핵심 요약: 2026 ETF 투자 금지

레버리지/인버스 장기 투자. (복리 손실 위험)

시장 대표 지수 TR형 ETF를 IRP/연금저축에서 운용.

🧮 포트폴리오 비중

운용 보수(수수료) 1% 이상의 상품은 장기 투자에서 큰 손해입니다.